2013年,中国新车销量突破2000万辆大关,新车销售将继续推动汽车零配件的需求。随着过保汽车数量的不断增加,独立售后市场[i]即将开始大幅增长。与此同时,二手车逐渐被首次购车一族所接受;政府正在加大对行业销售网络的监管力度。这些将对独立售后市场起到积极的作用。

在这些强劲的基础上,中国汽车零配件制造业预计在未来五年里实现每年20%以上的增长。尽管前景依然乐观,但中国政府却已经发现产能过剩是整个行业面临的一个潜在威胁并从2012年年初就将其列入观察对象。假冒伪劣现象随着市场的扩大而增多并将继续威胁制造商的利润,这需要零配件制造商执行严格的知识产权保护措施。对于国内零配件制造商而言,产品出口依然面临挑战,主要原因是缺乏技术开发实力,出口高附加值产品方面能力不足。而人工成本上升和人民币预期升值带来的持续压力,也将继续令廉价零配件出口商面临重重挑战。

汽车零配件需求驱动力

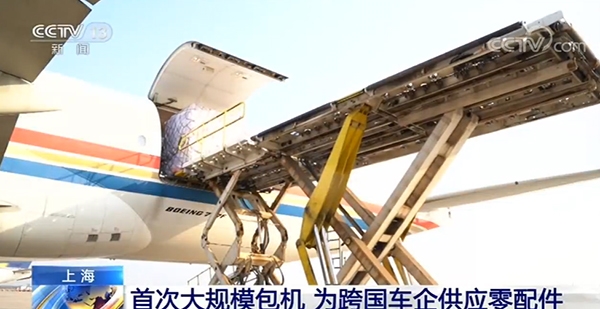

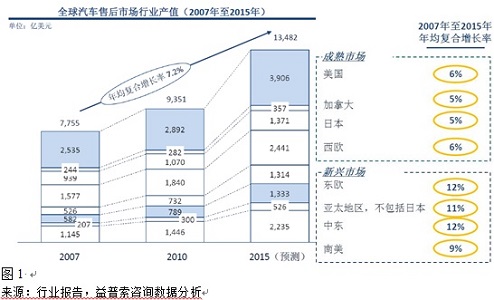

全球汽车售后市场行业产值从2007年的7755亿美元增至2010年的9351亿美元,预测2015年将达到13482亿美元(见图1),年均复合增长率达到7.2%。按照目前的预测,成熟市场2007~2015年年均复合增长率以美国和西欧为最高,将达6%;加拿大和日本将达5%。新兴市场2007~2015年年均复合增长率以东欧和中东为最高,将达12%;亚太地区(不包括日本)将达11%;南美将达9%。

中国汽车零配件工业总产值[ii]从2011年的20155亿元人民币增长至2013年的31943亿元人民币(见图2),年均复合增长率达到26%。预测2013~2018年的年均复合增长率将达20%,2018年的汽车零配件工业总产值将增至79484亿元人民币。尽管预期增长稍有放缓,但中国仍将是全球汽车零配件行业的关键推动力量。

.jpg)

在新车需求继续推动乘用车销量的同时,售后市场将会成为零配件行业新的增长引擎。保守预测,中国乘用车2013~2018年的年均复合增长率将达7%,新车销量到2018年将达2500万辆。而在国内2002~2013年的汽车保有量中,0~3年车龄的乘用车达到了5690万辆,其中约有90%的车辆在保修期内。[iii]

.jpg)

随着中国二手车市场的发展,独立售后市场零配件的需求将呈增长势头。中国消费者一般在首次购车后4~6年内换车。中国新车销售在2008~2012年之间的飞跃将极大提高未来几年二手车的市场供应。中国目前的汽车保有量已超过1亿辆,预计市场成熟时上升至3亿辆,这表明该行业具有巨大的增长潜力。中国2006~2012年二手车销量的年均复合增长率达到了17%;预计2012~2018年的年均复合增长率将达27%(见图3)。与成熟市场[iv]相比,根据目前新车与二手车的比例,中国市场尚处于发展初期,零配件行业的发展具有充足的空间。目前国内新车与二手车销量占比(见图4)。

.jpg)

中国目前的二手车市场区域发展不均衡,以2012年的数据为例,北京、上海、广东、四川、浙江和山东五省二手车销量占到全国总量的54.3%,其中以广东省为最高,达到79.8万辆。乘用车在全国不同地区渗透率的巨大落差,在各区域乃至全国范围内都为汽车零配件制造商提供了广泛的机会。

零配件制造行业现状

中国汽车零配件行业主要集中在东北、河北(含北京)、江浙、两广、湖南和四川(含重庆)六大地区,大多数零配件供应商坐镇关键市场。就地域集中度而言,汽车零配件的布局接近汽车整车制造行业。华东地区是汽车零配件和整车制造行业的最大产业集群地,占汽车零配件行业39%,整车制造行业37%。汽车零配件公司正在西部地区扩大生产和销售规模,与整车生产行业的趋势相同。其中外商投资企业的平均产值远高于本土企业。从行业产值角度来看,金属加工(金属零配件)是主要细分行业,约占行业总产值的76%,其中括底盘系统(包括传动、转向、制动、驱动)约占49%、车身金属零配件约占9%,发动机系统[v]约占18%。尽管本土领军企业的主导地位已形成,但跨国企业的市场份额不容小觑。中国本土零配件制造企业2012年国内营收排名前十强(见图5),外资零配件制造企业在中国营收排名前十五强。

.jpg)

业内专家认为大多数本土制造企业短期内要提高自身竞争力将勉为其难。在2012年盖世汽车网与第一财经日报对2980名行业分析师和专家的调研结果显示,仅有26%的受访者认为本土零配件制造企业在未来5年内会向价值链上游发展,20%认为至少需要5年,而54%认为近期内不会有改变。众多规模较小的本土零配件制造企业将重心放在竞争日趋激烈力的售后市场。廉价零配件的出口仍将保持强劲势头。人民币的持续升值将为面向价格敏感地区的出口带来愈加严峻的挑战。并购战略仍是热门话题,但是大多数本土企业需要面对收购过程管理和后续整合这项棘手的任务。总体来看,中国汽车行业并购活动预计保持当前水平,少数国内大型私营和国有企业将积极推行并购战略,外资企业会继续寻找并购机会,以进行在中国市场的扩张。对于许多小型国内零配件制造商而言,想要通过并购来发展核心技术及提高竞争能力也是困难重重。

中国知识产权保护最佳实践

中国是世界最大的汽车假件市场,规模估计在人民币2550亿元(2011年),占全球假件市场的83%。广东、河南、浙江、江苏和福建被视为中国最大的汽车假件地区。

尽管中国政府已改善了知识产权法,但商标保护及打假的力度仍有待提高。在这其中,政府执法体系相对较弱,与假冒药品或假冒食品相比,假冒汽车零配件制造商也可能会造成致命事故,但尚未受过严重处罚。对终端用户而言,据估计,约90%的普通终端用户因产品认知有限而不能鉴别假冒零配件,而在专业终端用户中只有30%能够鉴别假冒产品。另外,由于价格敏感度高,许多终端用户因为价格原因,不通过4S店或授权经销商购买正版零配件,而独立售后市场配件的来源鱼龙混杂。目前,大量小型无照零配件制造商带来大量假件涌入市场。在安装渠道方面,售后市场产品经常是在小型独立汽修店安装,这些汽修店有些在不知情的情况下向终端用户(车主)出售假件,有些则是主动兜售知名品牌的低价替代品。

对于假件的处置通常由四种方法:由政府拍卖(除去商标后);由政府销毁;由公司购买和政府捐赠。其中由政府销毁是对原厂件品牌商最理想的处理方式。这意味着品牌或第三方机构必须与相关政府部门建立紧密的关系,并且品牌或第三方机构必须监督政府对假件的销毁。在政府拒绝销毁假件,而且品牌商希望避免拍卖所带来的有害影响时,品牌商必须向政府直接购回假件。而政府捐赠的方法目前在汽车零配件市场较为少见。

防伪系统是减少假件的最有效的内部策略,可籍由后续行动予以补充。增强公司内部策略的方法有以下五种:

1、更新防伪系统——升级至二维码,这是目前最先进的反假冒技术;

2、加强渠道管理——将品牌保护绩效整合至分销评估系统中;

3、限制供应商的授权经营范围——由品牌亲自控制设计、生产、贴标和防伪系统的运作;

4、增强终端用户知识普及——通过商业广告普及产品鉴别知识;

5、提高终端用户品牌忠诚度——为终端用户提供卓越的产品和完善的服务,以鼓励购买正版零配件。

与第三方机构合作是开展品牌保护工作的常见模式。知识产权团队通常由1至2名全职员工组成,负责知识产权保护总体工作的全局管理和案例评估,聘用专业机构负责知识产权工作的不同方面,通过律师事务所进行后期诉讼。第三方专业机构主要负责开展调查和现场行动。各机构有自己的专长,并有区域重点。

在选择第三方机构时,全面的选择流程对评估对方资源和能力至关重要。授权第三方机构在个案上的合作,应经过两步筛选过程,即初步筛选和真实案例筛选。

制造商有时也会与达标的第三方机构签署常年合约。个案合作的第三方机构仅专注于1到2个类型的案例,如制造、仓储或分销,同时负责市场监测;而常年合作的第三方机构的职责是进行所有类型的调查,包括假件的制造、物流仓储和分销,根据相应原厂件品牌商的疑虑和提供的线索展开进一步调查。在衡量第三方机构是否可以常年合作时,品牌商通常会关注对方的产权保护工作成果,包括案例成功率、高价值案例占比和调查深度。

另外,设计明确的激励和评估体系,以确保第三方机构保持较高的积极性也很有必要。在激励方面采用“浮动费率”付款方式,对第三方机构的付款基于每个案例中缴获的假件的总价值;第三方机构的酬劳一般可占总案值的20%~30%,最多每个案例获得人民币10万元。另外,对完成品牌保护任务的机构,提供建立独家长期合作关系的机会。在评估方面,采用严格的淘汰体系,将评估结果不达标的机构即刻剔除出考虑范围。调查深度是评估一家机构的关键指标,例如,如果机构仅专注于拆除假件的销售场所和仓库,而不是追查线索并进一步调查生产源头,制造商应终止与该机构的继续合作。

[i] 独立售后市场是指独立的、非原厂制造的售后市场

[ii] 中国汽车零配件工业总产值不包括整车厂生产的发动机

[iii] 对2013年汽车保有量的估算已考虑到汽